-

2023.08.28 . 戴瑞瑤/台北報導

控風險 壽險續加碼債券ETF

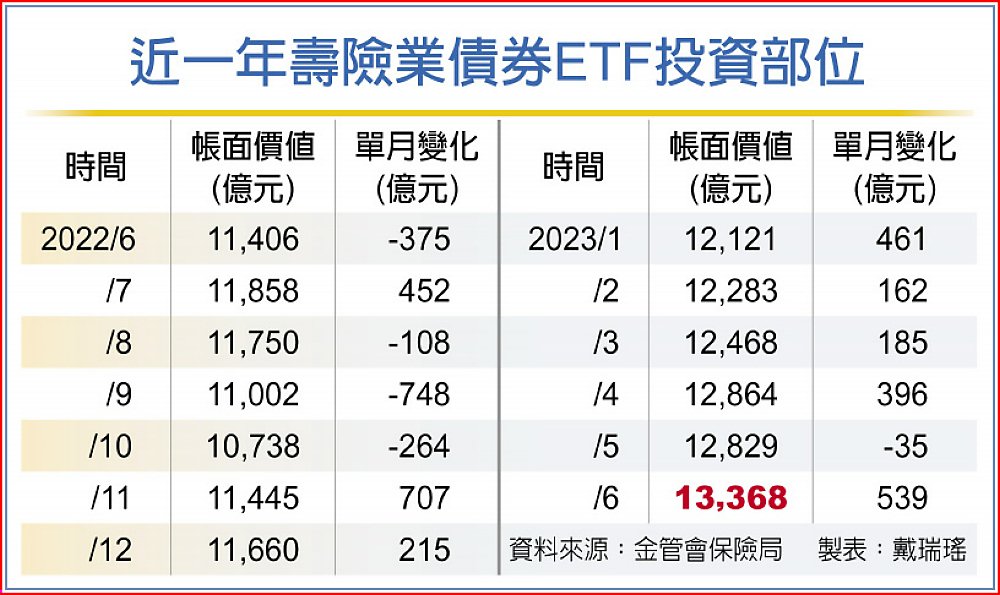

至6月底整體部位逾1.33兆,減少避險支出,下半年新收資金仍會投入

近一年壽險業債券ETF投資部位

壽險續增持新台幣計價債券ETF,截至6月底,整體壽險業持有債券ETF部位已超過1.33兆元;其中國泰人壽、富邦人壽的債券ETF占總投資資產比重皆在5%以上。壽險業者指出,預期避險成本短期內難大幅下降,收進來的新台幣新錢,仍會多投入債券ETF,以減少避險支出。壽險業從去年11月以來幾乎月月增持債券ETF。根據保險局統計,至今年6月底投資約1兆3,368億元,創2020年9月以來的近三年新高,與去年6月的1兆1,406億元相較,年增1,962億元或17%,且光是今年上半年就增持約1,708億元或15%。

壽險業持續增加債券ETF投資,主要美聯準會短時間內大舉升息,造成台美利差擴大,壽險業避險成本飆升,為減少避險成本支出,近期收進來的新錢(保費收入及利息收入等),新台幣部分多留在國內投資新台幣計價的債券ETF,投資標以美債為主,有效減少避險支出。

兩大壽險龍頭中,富邦人壽債券ETF持有占總投資比重約5%,以總投資4.82兆元估算,持有約2,410億元;國泰人壽占總投資比重約5.5%,以總投資7.5兆元估算,持有約4,140億元,第一季時比重約5%、3,700億元。

國壽表示,每年新錢約有2,200億元至2,300億元,來自外幣保單可直接投入海外債,主要會投資美元公司債,新台幣新錢部位主要是投資債券ETF,債券ETF也是美債為主,目前整體新錢投資債券投報率約5.4%~5.5%;富壽說明,若不考量避險成本可直接投入海外債,但因避險成本高,持續增加債券ETF投資,整體新錢投報率5.3%~5.5%,對壽險來講仍是不錯標的。

壽險業下半年是否持續增持債券ETF,取決與避險成本。目前國壽、富壽上半年避險成本皆比第一季好轉,但壽險業者預期,避險成本難在短期內下降,因此下半年仍會持續增持債券ETF。