-

2023.10.31 . 戴瑞瑤/台北報導

入不敷出加劇 壽險現金告急

手頭史上最緊 8、9月資金淨流出皆逾500億,近15個月累積缺口更高達2,849億

美國聯準會持續升息、美元升值,加上利變保單宣告利率跟不上市場利率,造成壽險史上首度最長的「資金吃緊期」。圖/本報資料照片

台美高利差、新台幣貶破32元、資本市場波動,三不利加劇壽險「入不敷出」,據保發中心統計,從去年7月至今年9月,15個月就有13個月壽險保單總給付大於總保費收入,15個月內資金淨流出2,849億元,創下史上新高。近期壽險以手中公債作附賣回交易(RS)又攀升,即部分公司積極以RS籌措現金因應現金流量需求,雖然壽險業還有投資孳息及可處分投資資產,支應保單給付,現在還不會爆發流動性「危機」,但若美國再持續升息、台美利差再擴大,部分壽險公司可能要被迫處份股票及債券,實現投資損失,以拿到現金支應流動性需求。

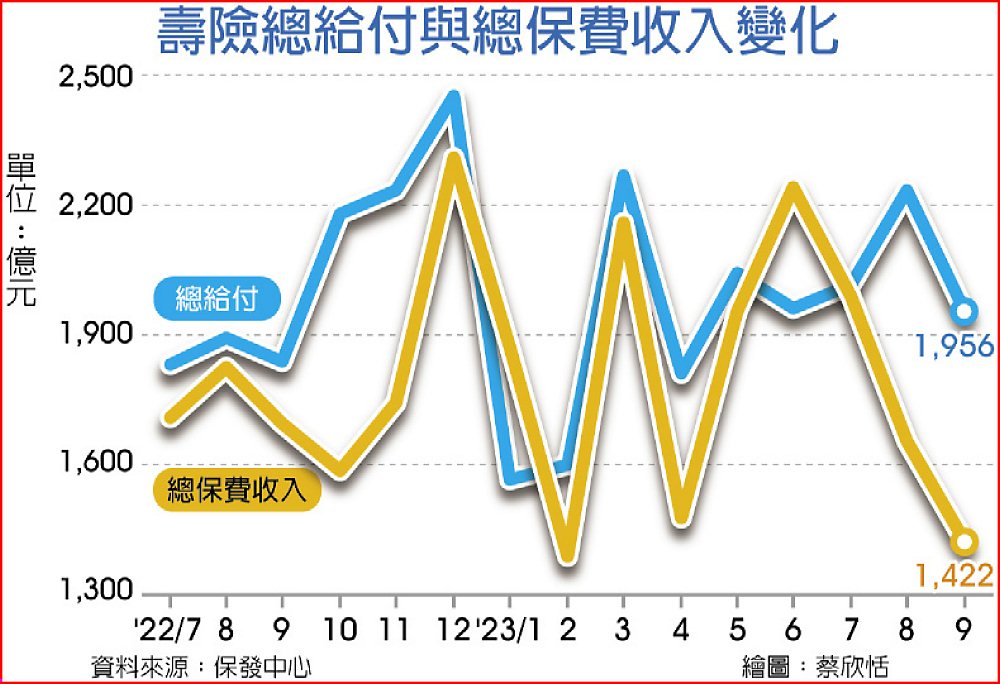

8月壽險總給付飆上2,232億元,9月總給付亦有1,956億元,連續兩個月總給付都大於總保費收入逾500億元,8月及9月壽險資金淨流出逾1,101億元,創同期新高,連兩月總給付占總保費比率都在130%以上。

日前保險局長施瓊華在回答立委質詢時即表示,壽險保單轉型到保障型的過程中,現金流的控管更重要,如果利率一直維持高點,資金會停留在其他金融商品,保險公司必須作好資產配置控制好現金流量,就能安穩度過這一關;而金管會主委黃天牧雖表示壽險流動性不會是需要擔心的問題,但也強調「主管機關會跟業者一起面對,不會讓業者只能靠自己」。

代表金管會亦注意到壽險現金流的問題,造成壽險史上首度最長的「資金吃緊期」,主要有三因素:一是因美國聯準會持續升息,並將維持利率高檔一段時間,低利率時的舊保單遭解約,資金移往債券;二是美元升值,新台幣重貶,保戶解約有匯兌利益;三是利變保單宣告利率跟不上市場利率,投資型保單新規定上路,保費收入持續下滑,9月總保費收入僅1,433億元,更是2013年3月以來新低。

去年7月至今年9月,15個月期間壽險業總給付金額約2兆9,870億元,總保費收入約2兆7,021億元,15個月壽險資金淨流出約2,849億元,創下史上新高紀錄;今年前九月累積總給付1兆7,446億元,大於累積總保費收入1兆6,158億元,前九月壽險資金淨流出達1,288億元。

壽險總給付與總保費收入變化