-

2023.11.02 . 魏喬怡/台北報導

ETF平準金配息設限 公會草案出爐

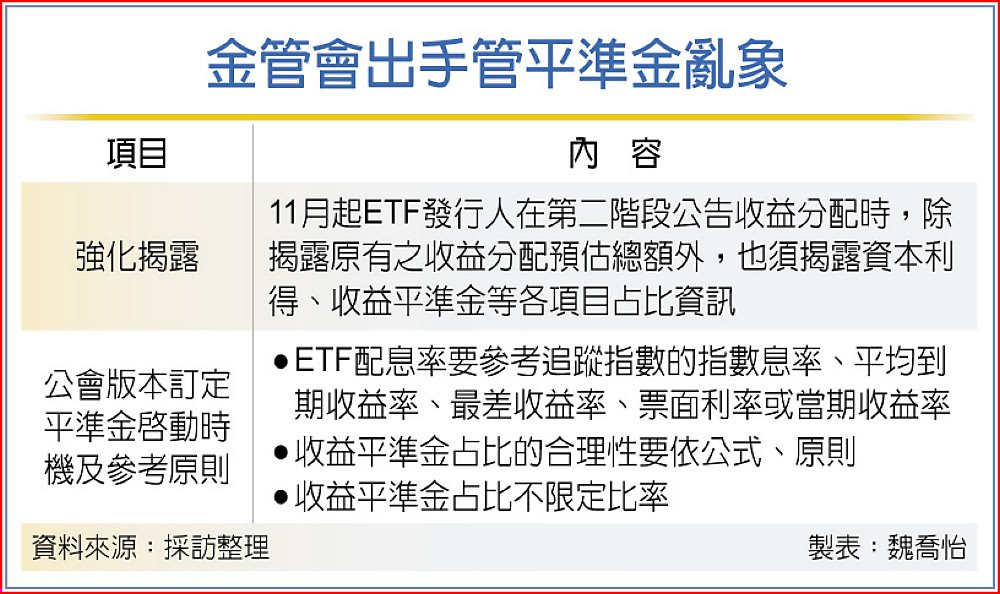

金管會出手管平準金亂象

針對ETF收益平準金亂象,投信投顧公會研擬的新規草案出爐!據了解,16家發行ETF的投信已討論出三大重點,草案已送交金管會審查,金管會1日表示,最終結果在年底前會出爐。三大重點分別為:一、有收益平準金機制的ETF未來在配息時若要動用平準金的配息率,就不能超過追蹤指數的息率、收益率;二、收益平準金占比要有合理公式、原則計算並揭露;三、平準金占配息比重不限制,但要有合理分配原則。

近年來,投資人瘋高股息,導致ETF也開始從年配改為季配、月配息,許多高股息ETF追蹤的指數可能只有6、7%的收益率,但ETF卻可以配到8%、10%配息,就是不斷動用「收益平準金」機制來衝高配息,金管會也是看到許多ETF配息金額高到不合理的程度,覺得有必要規範基金配息金額或配息率,使其合理。

由於每一檔ETF都有追蹤的指數,投信投顧公會的版本建議,未來要動用平準金配息的「股票型ETF」,就要參考追蹤指數的指數息率;「債券型ETF」則要參考追蹤指數的平均到期收益率、最差收益率或票面利率,作為判斷基金配息率合理與否的參考依據。

假設一檔ETF追蹤的指數股利率只有5%,那麼這檔ETF若要動用平準金配息,其配息率就不能超過5%。

在公會版本明定,投信事業應參考基金追蹤指數的「指數息率、平均到期收益率、最差收益率、票面利率或當期收益率」,加計可分配的資本利得後,決定該檔基金的參考基金配息率,並應將基金配息率之參考原則及程序載明於公開說明書。投信事業應於「除息日」在公司官網揭露基金參考配息率,與當次實際配息率二者差異,及說明實際配息率之合理性。

另外,原本外界期待會訂出平準金動用的優先順序,最後並沒有決定出優先順序,而是以一個公版公式計算收益平準金占比的合理性。據了解,有一半的投信業者認為,若是將平準金動用順序硬性限制會有困難,因為收益平準金的使用,原本是為了預防大量投資人湧進時,造成配息稀釋的工具,其動用應該與基金單位數的增加有關,而跟動用優先順序無關。

有些ETF平準金占配息比可能高達八、九成為人詬病,此次外界也關心是否會限制ETF收益平準金占配息金額比重,據了解,大多數的ETF發行投信建議,不訂定某一固定百分比,而由「公式或原則」判斷占比的合理性。因收益平準金科目的原意為避免既有投資人配息因基金單位數快速增加而稀釋,限制各科目的分配順序與使用比例都會損及投資人權益,且因基金單位數的變動幅度難以預期,亦難以某一固定百分比去規範。