-

2024.05.08 . 魏喬怡、戴瑞瑤/台北報導

股市添活水 金管會開放認股借貸

金管會7日宣布,開放證券商承作「認股借貸」,即員工、原股東要認購公司初次掛牌或現金增資發行的新股時,可用要認來的股票向證券商抵押借款,籌措認股資金。圖/本報資料照片

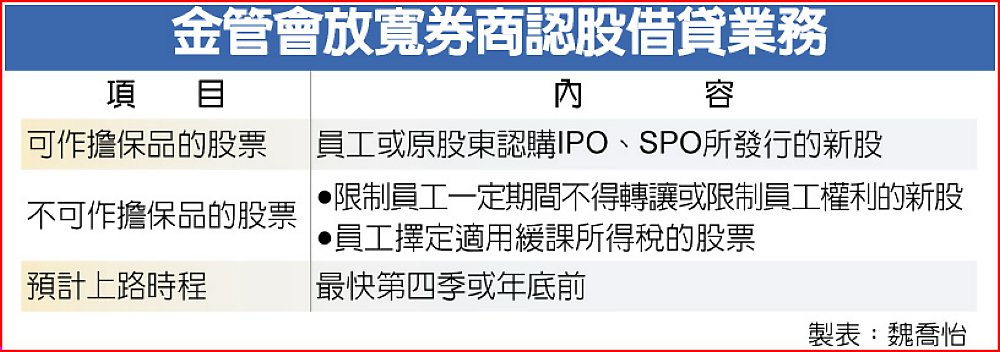

金管會7日宣布,開放證券商承作「認股借貸」,即員工、原股東要認購公司初次掛牌或現金增資發行的新股時,可用要認來的股票向證券商抵押借款,籌措認股資金,可不用變賣股票,製造台股賣壓,亦可為券商增加獲利來源,可謂雙重利多。證期局副局長高晶萍7日表示,新法規要預告60天,預計第四季前可上路,目前22家券商可承作有價證券借貸業務,最大放款能量是淨值的4倍,依3月底淨值計算,22家券商可承作有價證券借貸的總資金規模有2.16兆元。

高晶萍表示,這是證券商公會建議開放的措施,過去上市櫃公司在初次掛牌(IPO)、現金增資(SPO)發行新股,員工及原股東依比率認股時,若有資金需求都是向銀行借信貸或房貸,亦或賣出手中股票變現、繳款。

在開放券商承作認股借貸後,未來在新股繳款截止日前,券商即會將借款匯入交割帳戶,再將申請認股借貸的股東名冊給集保,即券商撥認股款,員工及股東認的股票會轉撥進指定帳戶作擔保,繳款截止日到撥券日約4至10天,最長可借款30天,借貸年息約2%至6%;提供員工及股東認股的新資金調度管道。

據證期局統計,現行券商辦理有價證券借貸分兩類型,今年4月至5月6日每日融通餘額,若是T+5型(短期周轉)每日融通餘額約在5億至15億元不等,變化較大;半年型則屬資金融通,借款期限較長,近期每日融通餘額約在4億元上下。

高晶萍說明,認股借貸中有二類股票不得受理為擔保品:一、限制員工一定期間不得轉讓的新股或限制員工權利新股,因會影響擔保單即股票的處分,券商就不能受理;二、公司員工擇定適用緩課所得稅的股票,因緩課股票的集保作業與一般認股作業不同,不能作為擔保品。

此外,證期局分析三大效益,一、有助券商提供客戶更多元化的產品與服務,二、可滿足上市櫃公司員工及原股東認購公司新股資金需求;三、協助上市櫃公司籌資作業順利完成。

金管會放寬券商認股借貸業務