-

2024.05.16 . 戴瑞瑤/台北報導

壽險Q1獲利 靠股票賺了面子

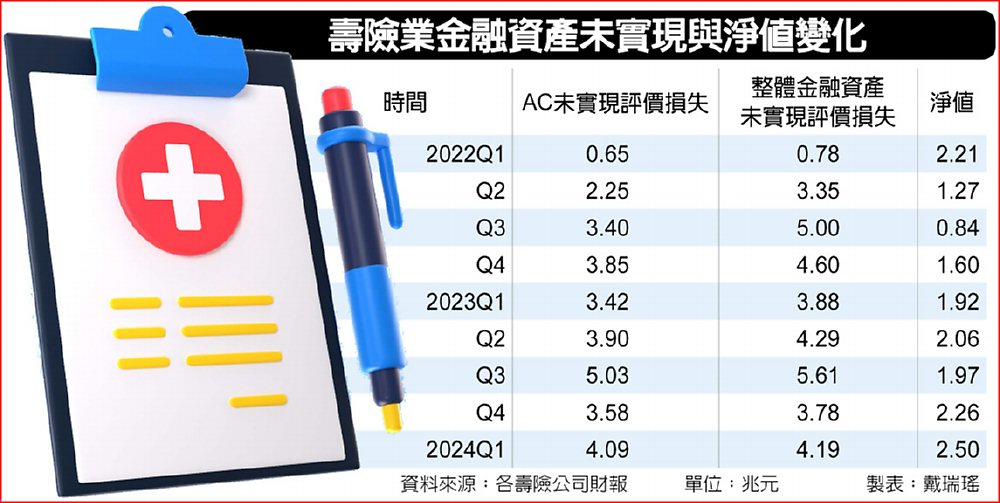

受惠股市多頭,3月底淨值近2.5兆,年增5,786億;惟金融資產未實現評價損失逾4.19兆

圖/本報資料照片

壽險首季賺回面子,但裡子仍虛。21家壽險第一季財報15日全數出爐,所有公司首季都獲利,稅後合計賺近887億元,較去年同期多賺近1,039億元,在股市多頭及獲利助攻下,3月底壽險淨值近2.5兆元,亦比去年同期增5,786億元,但壽險手中滿手金融資產在3月底評價損失仍逾4.19兆元。滿手債券卻賣不了

主要是美國遲遲不降息,今年首季美債殖利率又彈升,壽險逾新台幣20兆元的債券目前以「成本」列帳,若以市價計價,跌價近4.1兆元,若持有到期將不會有大額損失,且美國若降息,還可能有大量資本利得,但現在就像「坐在金山上的窮人」,有滿手債券無法賣,只能靠股票來獲利。

台股3月站上2萬點,首季大漲逾13%,美股亦漲5~10%不等,壽險手中約新台幣2.5兆元的國內外股票幾乎都轉為評價利益,但因債券及美債ETF首季仍是跌價,因此淨值下的金融資產仍是評價損失992億元,但已較前一季回升近千億元,更比去年同期增加3,580億元,可說身價大回升,股票部位亦隨時可實現利得,貢獻獲利。

趁利率高加碼美債

同時,反應股票等價值回升,首季21家壽險稅後獲利887億元,加計淨值下資產價值回升等因素,綜合損益合計達2,274億元,亦代表壽險身價已有恢復。

壽險業亦趁高利率,大幅加碼美債,目前持有債券與新買的債券部位,約9成放在AC,以成本帳列,第一季壽險業AC部位約有20.25兆元,相較去年底19.43兆元,等於壽險業單季加碼債券約8,200億元。

美國不急於降息,美債殖利率上揚,壽險AC部位債券雖以成本列帳,不影響淨值及損益,但實際上是評價損失擴大,第一季達4.09兆元,比去年底3.58兆元,單季增逾5,100億元,波動比股票更驚人

但因市場仍預估今年美國會啟動降息,債券價格已略有回升,相較去年第三季壽險AC評價損失逾5兆元,兩季以來已回升近1兆元。

六大壽險首季稅後獲利以國泰人壽251億元排名第一,其次是富邦人壽的175億元,第三是南山人壽的135億元,第四是台灣人壽近77億元,凱基人壽以51.5億元排名第五,但3月底淨值下金融資產,只有富壽轉正,有403億元的評價利益。

壽險業金融資產未實現與淨值變化