-

2024.05.21 . 魏喬怡/台北報導

家族資產傳承 信託公會獻計

海內外資產若由國內信託業者一起管理,會衍生出二大問題,四種方案供參考

高資產家族在國內外都有資產,希望由國內信託業者一起管理,信託公會已提出四種方案,提供信託業者辦理實務時參考。圖/freepik

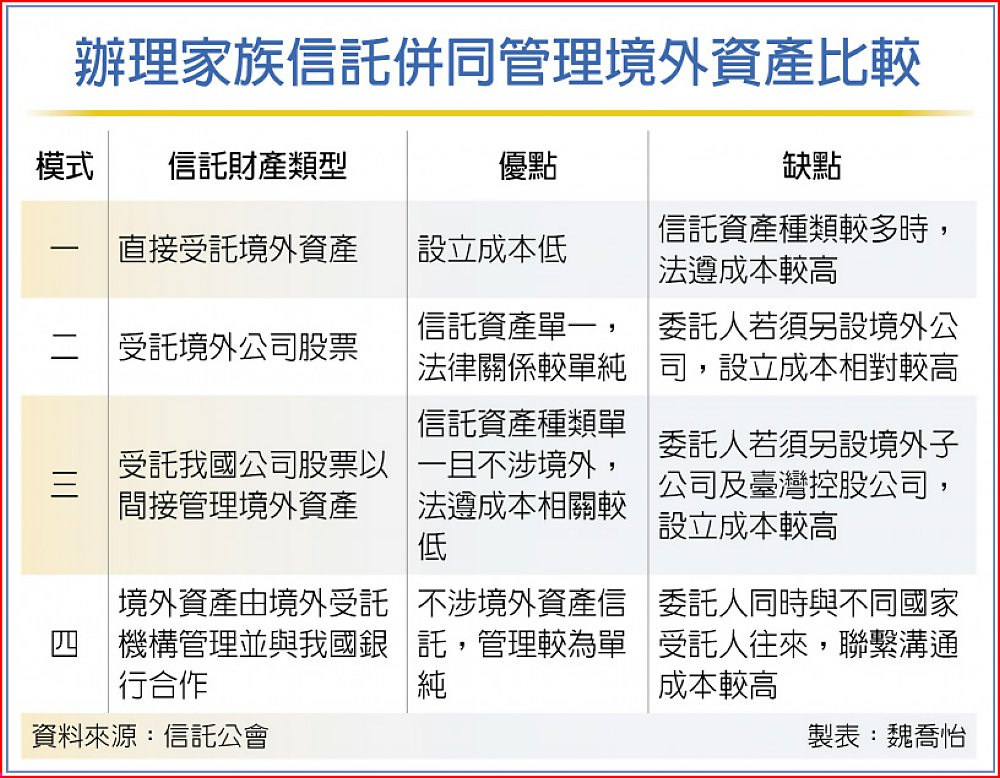

打破富不過三代魔咒,信託公會委外研究家族信託。信託公會秘書長呂蕙容指出,很多高資產家族在國內外都有資產,希望統一由國內信託業者一起管理,但衍生出二大問題,一國銀是否可辦理此類業務,二境外資產受託是否受台灣及資產所在地國家法律保護等問題,信託公會已提出四種方案,提供信託業者辦理實務時參考。如高資產客戶A先生在台灣及美國均有資產,A先生想要將美國資產(包含股票、不動產等)併同納入台灣銀行業者的國內家族信託管理,信託公會建議可採四種模式,一是將美國資產直接信託給台灣銀行管理;二是用美國資產設立境外公司,將股票、不動產移轉至境外公司名下,簡化信託財產型態,再將境外公司股票交付信託給台灣銀行管理。

三是在台灣設立控股公司,在美國設立該控股公司的子公司,將美國資產全部移轉至子公司名下,再將台灣控股公司的股票交付信託給台灣的銀行管理,美國的資產可由台灣控股公司控制,信託資產在台灣,成為境內資產信託;四是境內資產信託給在台灣的銀行,美國資產信託給美國受託機構,經由台灣的銀行與美國受託機構合作與協調,提供境內外資產一致性管理服務。

呂蕙容指出,模式一及二,國內銀行涉及開辦境外資產信託業務,並可能委請其海外分行在資產所在地代為處理相關事務,須注意遵守金管會相關要求,國內銀行若要辦理相關業務要申請許可。模式三及四,國內銀行未涉及開辦境外資產信託業務,但模式三客戶須設台灣控股公司及境外子公司,模式四國內銀行須與國外受託機構簽署境外合作契約或備忘錄,都要留意相關規劃。

實務上境外信託財產交付及管理的難易度與法遵成本,要看信託財產的種類與跨國情形而定,愈複雜者難度、法遵及設立成本愈高,當客戶僅有單一國境外資產,且沒有設立境外公司或台灣控股公司的需求,可建議考慮採模式一,客戶如有多國境外資產,為免準據法規適用複雜所需額外支出相關法遵成本,則可考慮採模式二、三或四。

辦理家族信託併同管理境外資產比較