-

2024.06.02 . 黃有容/台北報導

保單傳承資產好處多

放大資產、依要保人意向分配、掌握控制權、預留稅源...

●運用保險進行資產傳承規劃,可以同時兼顧放大資產、控制資產、分配資產,和將資產作為未來預留財源的多重功用。 圖/本報資料照片

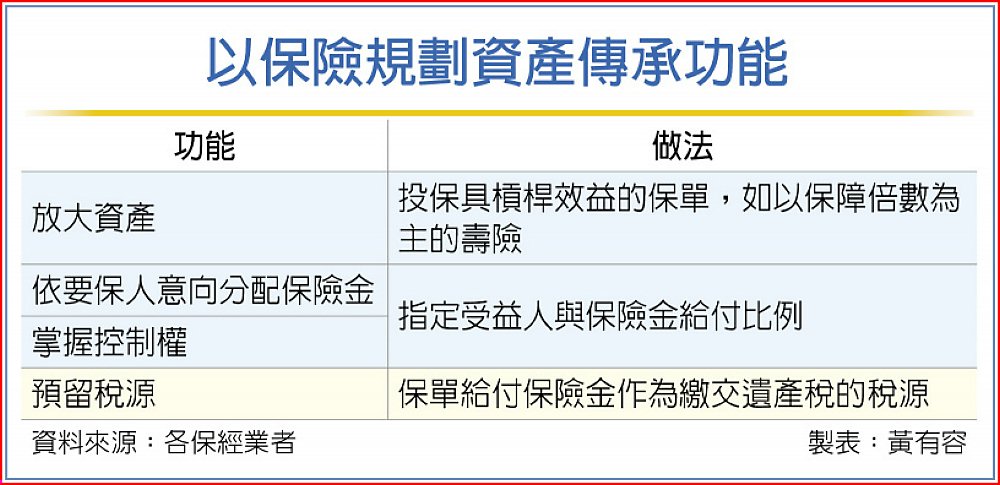

運用保險進行資產傳承規劃,保經業者指出,在人生不同的時期,進行不同層面的規劃,可以同時兼顧放大資產、控制資產、分配資產,和將資產作為未來預留財源的多重功用。磊山保經表示,保險有「放大資產」、「依要保人意向分配保險金」、「類信託的分期定額給付」、「掌握控制權」與「預留稅源」等多重功能。

根據遺產及贈與稅法規定,給付指定受益人的人壽保險保險金,不計入遺產總額、免課徵遺產稅,建議可以在青壯年時期,就投保具槓桿效益的保單,年長後再視個人意願,透過指定受益人與保險金給付比例等方式,分配資產做好傳承規劃。將來保單給付的保險金,還能作為預留稅源,供受益人或下一代繳交遺產稅負,甚至是資產傳承,讓家族基業長青、照顧後代的心意實現。

公勝保經指出,規劃資產傳承可思考兩種目的,提升個人退休生活品質及照顧家人。若以後者為優先,公勝保經提醒,不管是高資產族群、繼承人須預留稅源以供高額遺產稅之用;或是純粹為了家人、子孫未來的生活,都適合選擇保障倍數為主的壽險。

公勝保經說明,以保障倍數為主的壽險,就像把壽險商品給付給保戶的錢想像成一個圓餅圖,由保單現金價值與身故保險金組成,保障倍數為主的壽險,身故保險金占比較保單現金價高,因亦即以同樣的一筆資產做規劃,用以配置保障倍數為主的壽險,可領到的金額會高於配置在以保單現金價值增值為主的壽險。

不過,磊山保經提醒,民眾在規劃的同時,要小心避免誤觸財政部曾公布的投保八大態樣,例如重病、高齡、短期、躉繳、鉅額等投保地雷、踏進「實質課稅」誤區,建議一定要在合乎法規的情況下做好完整規劃。

以保險規劃資產傳承功能