-

2024.07.17 . 蕭麗君/綜合外電報導

Fed降息 高盛、穆迪齊看7月

通膨、就業數據已降溫,還能規避通膨升溫風險,且須避免美國大選前兩月才啟動

高盛與穆迪分析師認為,Fed應該在7月底召開的決策會議就調降利率。圖/美聯社

儘管市場普遍預期美國聯準會(Fed)要等到9月才會開始降息,不過高盛與穆迪分析師卻表示,Fed應該在7月底召開的決策會議就調降利率,而不是再多等幾個月。高盛首席經濟學家哈哲思(Jan Hatzius)在最新報告中指出,美國通膨在朝Fed設定的2%目標前進過程中,已經取得足夠進展,這將強化Fed在本月底採取降息的決定。

哈哲思在該份報告中名列7月降息的三大理由:第一是支持降息的通膨與失業數據已經明顯擺在眼前,他說:「如果降息理由已顯而易見,我們為何要再等待七個星期呢?」

其次是月底降息能降低通膨意外重燃風險。他解釋,每月通膨的波動很大,而且難免將面臨短期升溫的風險,這將導致9月降息前景遭受威脅。如果7月就開始調降利率,將能規避該風險。

最後是基於政治因素的考量。美國總統大選將在11月登場,雖然Fed從未正面承認,不過他們的確會避免在大選活動的最後兩個月啟動降息。

此外,國際信評機構穆迪在最新發布的報告中,也與高盛持相同觀點,認為Fed應在7月開始調降利率。該機構解釋,最近幾個月的消費者物價指數放緩,證明第一季通膨升溫只是年初物價一次性的調整所致。穆迪認為,最近通膨快速下滑,加上就業市場降溫,凸顯了緊縮貨幣政策對經濟發展的抑制效應正在增加。

穆迪並警告,如果聯邦公開市場委員會(FOMC)在月底會議決定維持利率不動,就業市場可能進一步走疲,並提高9月降息2碼的可能性。穆迪預估,Fed在今年將調降聯邦基金利率50到75個基點(2碼至3碼),緊接明年全年將再度降息100到125個基點(4碼至5碼)。

華爾街日報在上周刊出的一篇評論文章中,也呼應上述觀點,認為Fed對於自訂的降息標準,也就是對通膨回落到2%的目標已經愈來愈有信心,7月降息應是水到渠成之事。

該評論文章並警告,如果Fed基於程序考量、等太久才降息,恐將冒著放任經濟在這段等待期間陷入衰退的風險攀升。

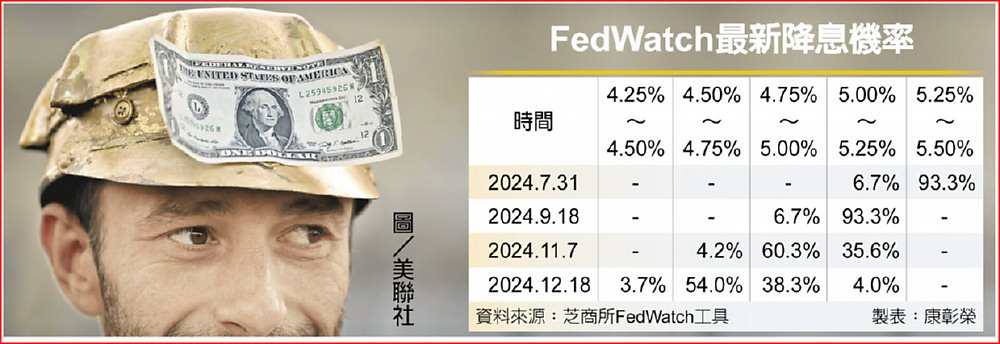

FedWatch最新降息機率