-

2024.07.22 . 魏喬怡、戴瑞瑤/台北報導

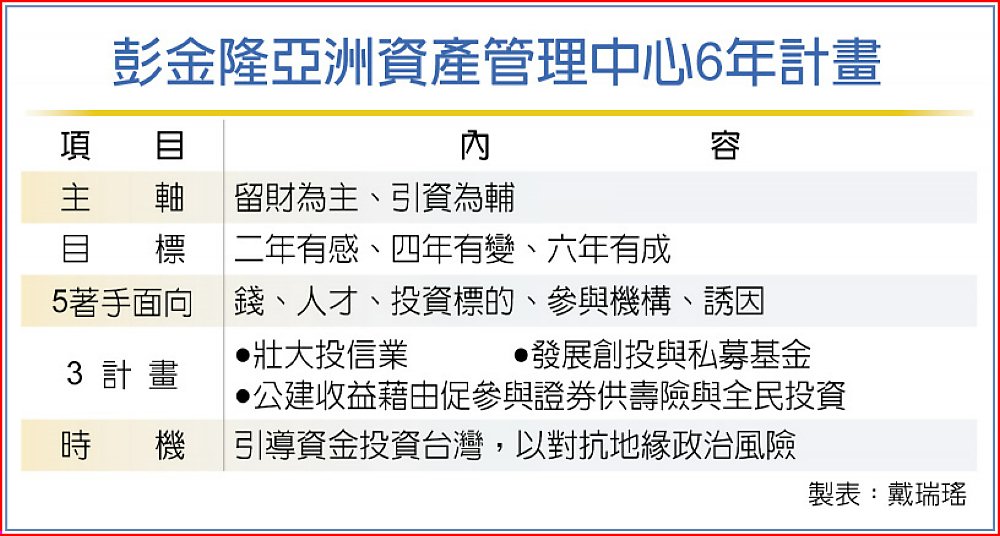

彭金隆:打造台灣版亞洲資產管理中心

金管會推出六年計畫,透過五面向著手鬆綁法規,首先壯大我國投信業

圖為金管會主委彭金隆。圖/本報資料照片

打造亞洲資產管理中心「台灣站」時機到了。金管會主委彭金隆接受專訪強調,台灣有具競爭力的產業與投資機會、有優質金融機構及龐大民間資金、壽險業資金正有誘因回台等三大機會,將推出「留財為主、引資為輔」的六年計畫,目標「二年有感、四年有變、六年有成」。彭金隆透露,8月下旬將公布金管會主管範圍的亞洲資產管理中心規劃,從錢、人才、投資標的、參與機構及誘因等五方面著手,包括鬆綁規定壯大台灣投信產業;重啟創投及私募基金機制;發展家族辦公室與私人銀行;開放更多樣化金融商品與爭取投資誘因等,他強調,不是要複製新加坡或香港經驗,而是「在亞洲打造具台灣特色的資產管理中心」。

以新加坡為例,有具誘因的投資稅制、匯率自由進出、可說英語等環境優勢,新加坡、香港、日本等資產管理業管理的規模都在4兆美元(約新台幣130兆元)左右;台灣境內外基金規模合計新台幣12兆元,銀行財管10多兆元,合計不到1兆美元,仍有極大的發展空間。

台灣藏富於民,國銀存款逾新台幣60兆元,加計財管部門就有70多兆元,保險業資產36兆元,還有證券投信業,合計金融資產約130兆元,BCG(波士頓顧問公司)估台灣人民財富有240兆元,有70兆~80兆元是在海外,彭金隆說:「至少要先留住這些財富在台灣投資,或透過台灣金融機構去投資」。

彭金隆說,首先想壯大台灣的投信業,例如可從鬆綁相關規定,讓金控下壽險的資金,可更大範圍交給同金控下投信打理,如國泰金、富邦金、中信金、凱基金、新光金、台新金、元大金、合庫金、第一金等都可望受惠,非金控壽險及投信亦可合作。希望投信夠大,未來商品亦可到國際上更有能見度與競爭力,爭取管理更多資金。

其次是發展創投、私募基金機制,與金融機構及銀行財管部門合作,尋找台灣新投資機會,育成新創企業,未來企業壯大後,亦成為金融機構或高資產客戶可投資標的,亦能壯大台股。

三是壽險業因台美利差大、海外避險成本加重及2026年接軌新制,正有誘因加大在台投資,每年有1兆~2兆元的壽險新增資金,可努力促成其他部門將公共建設的未來收益,透過促參甚至「證券化」,供壽險資金與全民投資,也讓政府提早收回資金,進行新的建設。

彭金隆亞洲資產管理中心6年計畫