-

2026.02.02 . 呂欣芷/台北報導

善用年終獎金 先健檢、後投資

先進行保單深度健檢,風險基礎穩定後,再安排投資與消費,使資金配置更有延續性

年終獎金是一年中靈活性最高的資金,其運用邏輯直接決定了家庭的風險承受上限。圖/本報資料照片

農曆春節將至,企業年終獎金陸續撥款,面對2026年多項金融新制接軌,如IFRS 17正式實施、勞保年金領取年齡上調至65歲等,帶來市場新常態,上班族如何有效配置這筆年度關鍵資金?保經業者指出,上班族應跳脫盲目追逐短期獲利的思維,落實「先健檢、後投資」,優先建立穩固的資產防火牆,以對抗日益嚴峻的醫療通膨。銀行業者建議,可將資金分為「三等分」配置。磊山保經台北營運處總監江淑君表示,年終獎金是一年中靈活性最高的資金,其運用邏輯直接決定了家庭的風險承受上限。多數受薪階級的財務缺口並非源於投資市場的波動,而是來自高昂醫療支出與收入被迫中斷,唯有先透過深度保單健檢,確保風險發生時無需被迫拋售增值中的投資資產,整體的資產配置才具備真正的延續性。在風險基礎穩定後,再安排投資與消費,資金配置會更安心,也更有延續性。

上班族應以「放大保險」的進階觀念,將年終獎金優先配置於保障優化,從三大面向重新審視保單的資產防護深度,分別為保障槓桿效率,以相對有限的保費,取得足以支撐重大事件的保障額度,確保在重大突發事件發生時,具備充足的財務支撐力;資產保全效力,讓保險理賠扮演防火牆角色,在風險發生時,避免動用家庭主要資產或長期儲蓄;保障需求適用性,保障內容是否符合現行醫療與照護型態。

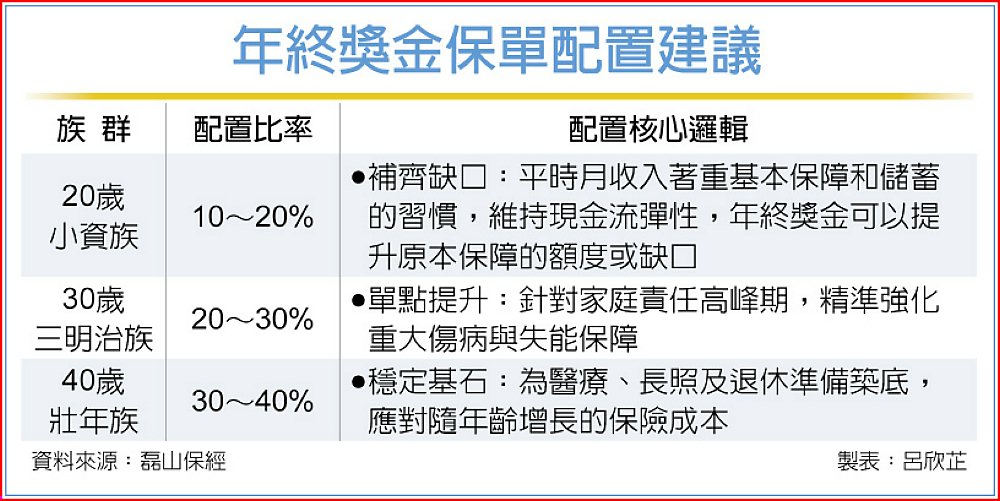

針對不同人生階段,年終獎金配置,建議20歲小資族,建議可配置10%~20%,平時月收入著重基本保障和儲蓄的習慣,維持現金流彈性,年終獎金可提升原本保障的額度或缺口;30歲三明治族可配置20%~30%,針對家庭責任高峰期,精準強化重大傷病與失能保障;40歲壯年族可配置30%~40%,為醫療、長照及退休準備築底,應對隨年齡增長的保險成本。

公股銀行建議,民眾可先盤點年節期間的必要支出,並兼顧儲蓄與投資需求,將可靈活運用的資金分為三等分,分別用於消費、儲蓄與投資,有助在控管風險的同時,也提升資金運用效率;若再搭配銀行提供的手續費折扣或優惠方案,也可以進一步提高整體投資收益,放大年終獎金效益。

年終獎金保單配置建議