-

2023.09.17 . 陳欣文/台北報導

搭上全球趨勢 退休基金擁抱ESG

[退休理財術]

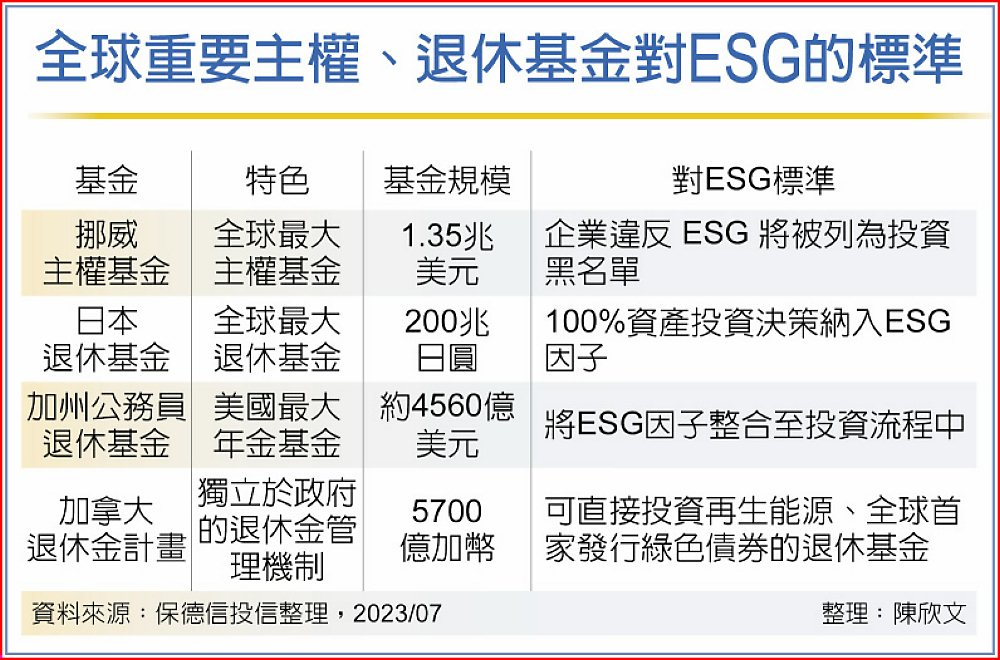

全球重要主權、退休基金對ESG的標準

今年全球極端氣候頻傳,歐美多國飽受熱浪侵襲,讓減碳、淨零碳排議題熱度同步升溫,更成為國際重要主權基金、退休基金在投資布局時的重點指標,讓退休理財也搭上ESG的投資趨勢。根據調查,全球知名基金如挪威主權基金、日本退休基金、加州公務員退休基金、加拿大退休金計畫等加總規模高達上兆美元,皆訂定嚴格的ESG投資標準,已成為主導全球ESG投資的標竿,除了投資決策納入ESG因子,若不符合ESG規定之企業,甚至會被這些國際基金列為黑名單並遭撤資。

PGIM保德信全球生態友善ESG多重資產基金經理人張書廷指出,ESG不僅為各國政府力行方針,也成為左右資本市場發展的另一項重要因子,當國際主權基金、退休基金這類長線投資資金,紛紛轉向擁抱具有ESG作為的企業,代表若企業經營忽略ESG風險,將面臨大型法人撤資等風險。

例如日本退休基金相當重視標的公司是否能創造長期投資價值,以及能提供持續穩定固定收益,因此要求將ESG納入投資流程,完全實現ESG整合,並著重ESG指數投資;挪威主權基金則是詳細追蹤與分析標的企業的永續發展狀況,甚至透過「撤資」不符規定企業的方式,達成永續投資目標。

張書廷表示,環境和社會問題對於資本市場影響層面廣且深,標的企業若能符合ESG標準、付出更多作為,有效減少環境和社會的負面影響,進而提升企業整體營運獲利表現、降低籌資成本,讓法人資金、企業、投資人達到三贏局面。

除國際對於ESG重視度日趨上升,台灣身為全球供應鏈也無法置身事外,特別是歐盟碳邊境稅將於2026年正式上路,屆時台灣將面臨高達336億的稅費影響,為了因應該政策自今年起進入三年過渡期,台灣政府開始從用碳大戶開徵,同時,金管會也要求資本額20億以上的上市櫃企業需編制2022年永續報告書,在在反映接軌ESG浪潮的必要性。

為杜絕漂綠風險,投信法人建議,投資人不妨透過符合富時生態友善指數篩選的企業做布局選股,這些企業必須有至少兩成營收來自綠色收入,或籌資目的須直接用於對氣候、環境有益的項目,在REITs方面須同時具備綠建築並符合能源使用效率標準,才能獲得法人資金青睞。

圖/freepik