-

2024.03.03 . 魏喬怡/台北報導

無痛存千萬退休金 三大國銀獻策

[退休理財術]

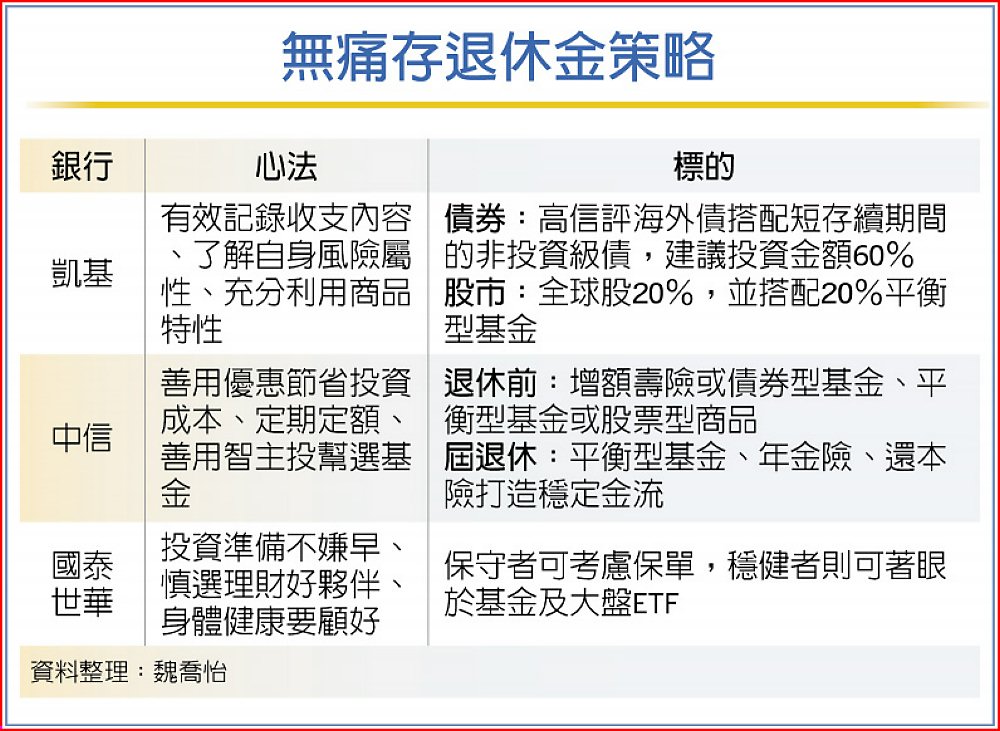

無痛存退休金策略

國人高齡化嚴重,通膨卻愈來愈高、退休金不夠的焦慮愈來愈大。國銀建議,唯有掌握「記帳、了解自身風險、抱對商品」三心法,愈早存退休金愈無痛,並善用「預簽型安養信託」防詐騙守住老本,20年千萬退休金可輕鬆累積。凱基銀行指出,若以退休金1,000萬元為目標, 每月約要投入2.5萬元,累計20年,年化平均報酬約5%,何時開始都可以,重點在持續不斷。

凱基銀行建議退休規畫三步驟,一是有效記錄收支內容:熟悉自己現金流量與水位,同時保留緊急預備金(生活費六個月),確認財務狀況;二是了解自身風險屬性:穩健型投資人建議比例 「股4債6」;三是充分利用商品特性:今年高信評海外債搭配短存續期間的非投資級債,建議投資金額60%,另搭配全球股20%,並搭配20%平衡型基金,籌建配息比重。

許多人好不容易攢到退休金卻被子女挪用、詐騙騙光。中信銀行建議,可透過「預簽型安養信託」防詐騙守老本,信託專戶中財產仍可進行穩健的投資運用,持續累積退休資金,未來亦可陸續再將資金存入,無縫接軌退休計劃;當退休生活開始,退休金都在信託中保管,需要的生活費只要約定定期給付,就可自動撥付至帳上提供使用,或是約定由信託代付安養機構費用,透過信託預先安排財務自主計劃,可有效控制手中的金錢不會過多,避免隨意揮霍或遭親友覬覦。

國泰世華銀則授三招,一是投資準備不嫌早,以國人退休年齡普遍落在65歲,50歲開始有15年、40歲起有25年做規劃,期末差異約2倍,若選擇適當商品,總收益的差距將拉大;二是慎選理財好夥伴,因投資期間頗長,選擇正規且值得信賴的金融機構,才不會紙上富貴空歡喜或求償無門;三是身體健康要顧好,能走能動,老年之福,且醫療費用往往是筆意外開支,除了保險轉嫁風險外,維持良好的生活習慣,才不致將醫院當家。

國泰世華銀建議,保守者可考慮保單,穩健者則可著眼於基金及大盤ETF;然前者達成目標的時間將拉長,主要來自投資商品的報酬率差異。若以債券5%、股票7%長期年化報酬率為前提來計算:若投資債券,從50歲開始的話需投入500萬元,40歲則是330萬元。若投資股票,從50歲開始的話需投入300萬元,40歲則是150萬元。若單筆投入大金額有些壓力,定期定額每個月投入約1萬到4萬之間,仍有機會達成千萬退休金目標。